เรียนรู้ธุรกิจธุรกิจร้านอาหาร จำหน่ายอาหารภายใต้เครื่องหมายการค้า MAGURO

เจาะลึกทุกประเด็นกับบริษัทบริษัท มากุโระ กรุ๊ป จำกัด (มหาชน) หรือ MAGURO

[1] ภาพรวมแบรนด์ในเครือ

ปัจจุบันบริษัทดำเนินกิจการ 7 แบรนด์ร้านอาหาร (รวมแบรนด์ที่กำลังจะเปิดตัว)

- MAGURO แบรนด์เรือธง อาหารญี่ปุ่นพรีเมียม ปัจจุบันมี 18 สาขา

- SSAMTHING TOGETHER ร้านปิ้งย่างเกาหลีพรีเมียม 6 สาขา

- HITORI SHABU ชาบูสไตล์ญี่ปุ่นแบบหม้อส่วนตัว เติบโตเร็วมาก ปัจจุบันมี 14 สาขา

- TONKATSU AOKI ร้านหมูทอดทงคัตสึ (แฟรนไชส์จากญี่ปุ่น) ได้รับความนิยมสูงและมี GPM สูงสุดในเครือ ปัจจุบันมี 5 สาขา

- COUCOU อาหารตะวันตกสไตล์ All-day dining

- BINCHO แบรนด์ใหม่ล่าสุด เปิดที่เมกาบางนา เป็นร้านอาหารญี่ปุ่นเน้นการ "ย่างถ่าน" คอนเซ็ปต์แปลกใหม่ ได้รับการตอบรับดีเกินคาด

- KIWAMIYA แบรนด์ใหม่ (แฟรนไชส์จากญี่ปุ่น) ที่จะเปิดตัว 4 ก.ย. นี้ ที่เซ็นทรัล ดุสิต เป็นร้านสเต๊กวากิวและแฮมเบิร์กที่มีชื่อเสียงมากในญี่ปุ่นและมีฐานแฟนคลับคนไทยอยู่แล้ว

[2] ผลประกอบการ 2Q25

- รายได้: 447 ล้านบาท เติบโต +39.4% y-y

- อัตรากำไรขั้นต้นสูงขึ้นเป็น 48.7% จาก 42.6% ใน 2Q24

- กำไรสุทธิ 32 ล้านบาท เติบโต +148.5% y-yปัจจัยที่ทำให้ GPM ดีขึ้น:

- การบริหารต้นทุนวัตถุดิบจากการสั่งซื้อในปริมาณที่มากขึ้นได้ประโยชน์จาก Economies of scale

- การเพิ่มแบรนด์ใหม่ที่มี Margin สูง เช่น Tonkatsu AOKI

- การปรับปรุงประสิทธิภาพใน Value Chain

[3] แผนการขยายสาขาและกลยุทธ์

- แผนปี 2568 : เปิดสาขาทั้งหมด 15 แห่ง ปัจจุบันเปิดไปแล้ว 8 แห่ง เหลืออีก 7 แห่งที่จะเปิดใน 2H25

- แคมเปญกระตุ้น SSSG

- จัดโปรโมชัน "Shock Price" ฉลอง 10 ปี ต่อเนื่องถึงเดือน พ.ย. เช่น แซลมอนซาชิมิ 99 บาท ซึ่งดึงดูดลูกค้าใหม่และลูกค้าเก่าได้ดีมาก

- ปรับปรุงสาขาเดิมให้ดูใหม่และทันสมัยขึ้น

- แผนปี 2569:

- ตั้งเป้าเปิดสาขาใหม่ 15-20 สาขา

- จะเปิดตัวแบรนด์ใหม่อีก 2 แบรนด์ ผสมผสานระหว่างแบรนด์สร้างเองและแฟรนไชส์

- กำลังศึกษาความเป็นไปได้ในโซน ชลบุรี-พัทยา เป็นที่แรกๆ เนื่องจากใกล้กรุงเทพฯ ง่ายต่อการบริหารจัดการและโลจิสติกส์

[4] สถานการณ์ปัจจุบัน

- แนวโน้ม SSSG 3Q25 ดีขึ้นกว่า 2Q25 แต่ยังคงติดลบเล็กน้อย

- แบรนด์ที่มีอัตรากำไรขั้นต้นสูงที่สุดได้แก่ TONKATSU AOKI และ KIWAMIYA เป็นร้านอาหารประเภท Specialty คือมีความเชี่ยวชาญเฉพาะทาง รองลงมาได้แก่ HITORI SHABU, SSAMTHING TOGETHER และ COUCOU และ MAGURO ต่ำที่สุดเนื่องจากเป็นแบรนด์เรือธงที่มีเมนูหลากหลายที่สุด (ซูชิ, ซาชิมิ, ของย่าง, ของร้อน) ทำให้การบริหารจัดการมีความซับซ้อนและต้นทุนสูงกว่าแบรนด์อื่นๆ

- สงครามราคาสุกี้กระทบหรือไม่? : กระทบ HITORI SHABU เล็กน้อยในระยะสั้น แต่ภาพรวมกระทบน้อยมาก เพราะบริษัทอยู่ในเซกเมนต์ "Premium Mass" ในขณะที่สงครามราคาอยู่ในตลาด "Mass"

- MAGURO มีกระบวนการประเมินร้านแต่ละสาขาโดยแบรนด์ใหม่ที่นำเข้ามาจะต้องมีศักยภาพในการทำ GPM ไม่ต่ำกว่า 50% เป็นเกณฑ์พื้นฐาน จะใช้เวลาประเมินผลงานของแบรนด์ใหม่อย่างน้อย 6-9 เดือน หากหลังจากเปิดไป 3 เดือนแรก แล้วผลงานไม่เป็นไปตามเป้าหมาย บริษัทจะไม่ตัดสินใจปิดทันที แต่จะเรียกประชุมทีมเพื่อวิเคราะห์ปัญหาและ ปรับเปลี่ยนกลยุทธ์ เช่น ปรับเมนู, ปรับการตลาด หรือปรับวิธีการดำเนินงาน แต่จะเรียกประชุมทีมเพื่อวิเคราะห์ปัญหาและ ปรับเปลี่ยนกลยุทธ์ เช่น ปรับเมนู, ปรับการตลาด หรือปรับวิธีการดำเนินงาน

- ในช่วงแรก MAGURO เน้นเปิดร้านในบริเวณชานเมือง แต่ปัจจุบันมีการเปิดในเมืองมากขึ้น ผบห. เผยว่ากลยุทธ์ของบริษัทไม่ใช่การเปลี่ยนจาก "นอกห้าง" มาเป็น "ในห้าง" ทั้งหมด แต่เป็นกลยุทธ์ที่ มีความยืดหยุ่นและปรับเปลี่ยนตามความเหมาะสมของแต่ละแบรนด์ หลักการคือ: เลือกทำเลที่ส่งเสริมคาแรคเตอร์และกลุ่มเป้าหมายของแบรนด์นั้น ๆ ให้ได้มากที่สุด

- การบริหารวัตถุดิบเมื่อมีหลายแบรนด์ : การมีหลายแบรนด์ช่วยสร้างอำนาจต่อรอง ทำให้ซื้อวัตถุดิบ (เช่น เนื้อวากิว, แซลมอน) ได้ในราคาที่ถูกลง และสามารถใช้วัตถุดิบบางอย่างข้ามแบรนด์กันได้ ทำให้บริหารจัดการได้ง่ายและมีประสิทธิภาพขึ้น

- กลยุทธ์แบรนด์แฟรนไชส์ vs สร้างเอง : ใช้กลยุทธ์แบบผสมผสาน การนำเข้าแฟรนไชส์จะเลือกแบรนด์ที่มีจุดแข็งชัดเจน และมีสูตรลับที่ลอกเลียนแบบยาก เช่น TONKATSU AOKI, KIWAMIYA ขณะเดียวกันก็เรียนรู้ระบบการทำงานจากพาร์ทเนอร์ และยังคงพัฒนาแบรนด์ของตัวเองควบคู่กันไป

- การกลับมาทานซ้ำของลูกค้าจากโปรโมชัน 10 ปี : มีอัตราการกลับมาใช้ซ้ำที่ดี ลูกค้าไม่ได้มาทานแค่เมนูโปรโมชันอย่างเดียว แต่ยังสั่งเมนูอื่นๆด้วย ทำให้ภาพรวมยังคงกำไรได้

- ความเสี่ยงของบริษัท : ปัจจัยมหภาคที่ควบคุมไม่ได้ เช่น ภัยธรรมชาติ, โรคระบาด, สงคราม ซึ่งเป็นความเสี่ยงทั่วไป ส่วนปัจจัยภายในยังบริหารจัดการได้ดี

- นโยบายปันผล : มีนโยบายจ่ายปันผลปีละ 2 ครั้ง และจะมีการจ่ายปันผลระหว่างกาลจากผลประกอบการครึ่งปีแรก ผบห. เผยว่าไม่จำเป็นต้องเพิ่มทุน แหล่งเงินทุนสำหรับการขยายสาขาใหม่ตามแผนทั้งหมด มาจาก กระแสเงินสดของบริษัทและเงินที่ได้จากการ IPO ซึ่งยังคงมีเพียงพอสำหรับแผนการเติบโตไปจนถึงปี 2569-2570

[5] มุมมองทางเทคนิคโดย โค้ชบาส

- ภาพรวม: กราฟเป็นลักษณะ Sideways ออกข้าง ยังไม่เป็นเทรนด์ชัดเจน

- เหมาะกับการ "เล่นเป็นรอบ" มากกว่าถือยาว

- แนวรับสำคัญอยู่ที่ประมาณ 17 บาท หากไม่หลุดยังดูดี แนวต้านระยะสั้น-กลาง อยู่ที่ 22-23 บาท

- ปัจจุบันราคาค่อนข้าง Overbought ในระยะสั้น อาจมีการย่อตัวลงมา แนะนำให้รอซื้อเมื่อย่อตัวลงมาใกล้แนวรับ

[6] มุมมองของทีม Liberator Research

เรามีมุมมอง “บวก” ต่อแนวโน้ม 2H25 และปี 2026 ปัจจุบัน MAGURO ซื้อขายที่ P/E25E 15.3x ถูกกว่าค่าเฉลี่ยกลุ่มที่ 20.9x โดย 2Q25 แสดงให้เห็นว่า MAGURO ทำได้ดีกว่ากลุ่มทั้งในด้านการเติบโตของรายได้, SSSG ติดลบน้อยกว่า และมาร์จิ้นทำนิวไฮได้แม้ SSSG ติดลบ เราคาดกำไรเดินหน้าทำสถิติใหม่ปีนี้ และปีหน้า หุ้นยังอยู่ในโซนล่างน่าสนใจ แนะนำสะสมเพื่อเติบโตไปตามการขยายสาขา และการฟื้นตัวของเศรษฐกิจ ราคาเป้าหมาย 23.60 บาท/ หุ้น

อ่านมาถึงตรงนี้ หากเพื่อนๆอยากจะจับประเด็นแบบลงดีเทลตัวเลขเพิ่มเติม

รวมถึงฟังบรรยากาศและความมั่นใจของผู้บริหาร SCGD เอง

แอดมินชวนให้เปิดรับชม Live การสัมภาษณ์พูดคุยกันสดๆ ได้เลย คลิกที่นี่

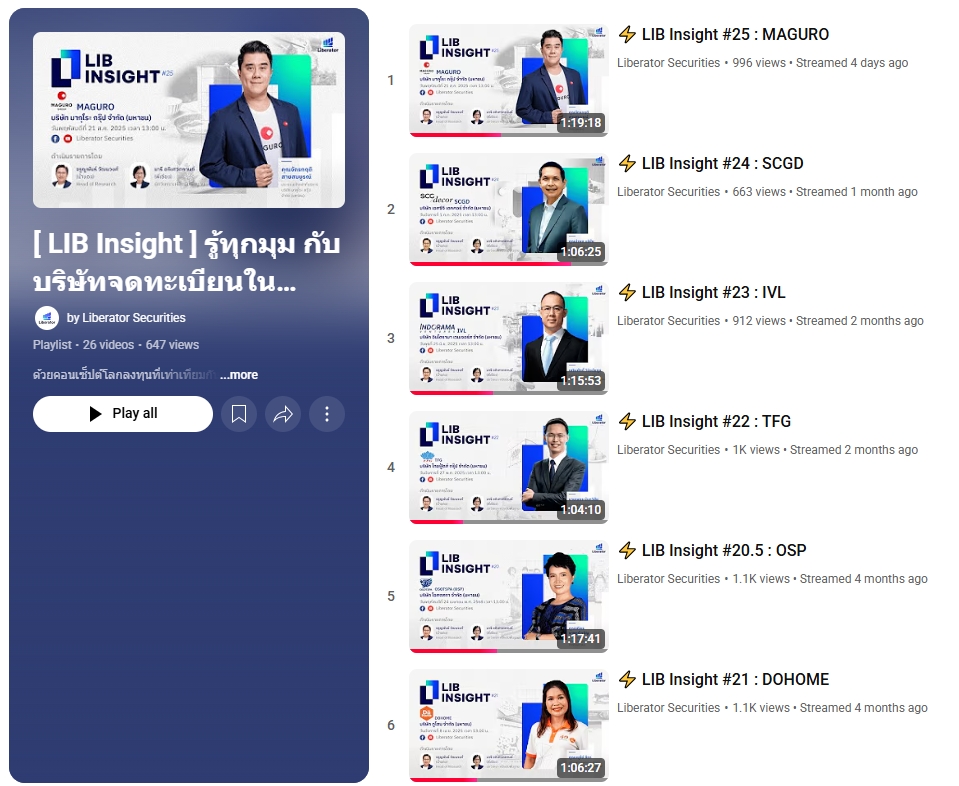

เพื่อนๆสามารถรับชม LIB Insight สัมภาษณ์ผู้บริหาร อีกหลากหลายบริษัท

ในแบบเจาะลึกกับทีมนักวิเคราะห์ Liberator ได้เพิ่มเติม โดยคลิกที่รูปด้านล่างนี้ได้เลย